「2022年 日本の広告費」過去最高の7兆1021億円に【電通調べ】

マスメディアン編集部 2023.02.27

- 業界動向

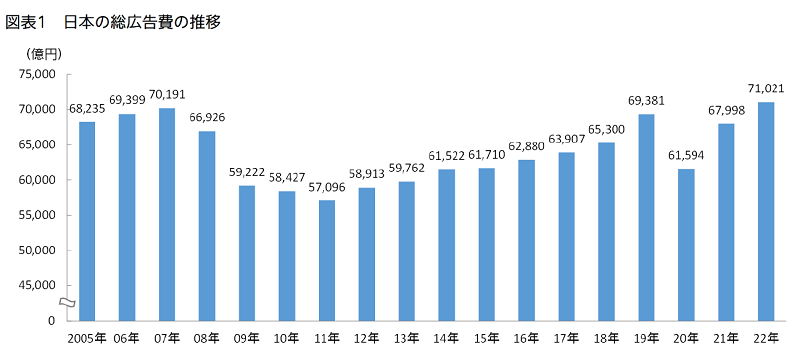

電通は2月24日、日本の総広告費と、媒体別・業種別広告費を推定した「2022年 日本の広告費」を発表した。2022年(1~12月)日本の総広告費は、新型コロナウイルス感染症(以下、新型コロナ)の感染再拡大、ウクライナ情勢、物価高騰などの国内外のさまざまな影響を受けつつも、社会のデジタル化を背景に好調な「インターネット広告費」の成長に市場全体が支えられ、通年で7兆1021億円(前年比104.4%)となった。

※2019年からは、「物販系ECプラットフォーム広告費」と「イベント領域」を追加、広告市場の推定を行っている。2018年以前の遡及修正は行っていない。

2022年 日本の広告費の概況

◆2022年の総広告費は、通年で7兆1021億円(前年比104.4%)となり、コロナ禍前の2019年を超え、1947年に推定を開始して以降、過去最高となった(※1)。

上半期は、コロナ禍からの回復に伴う行動制限の緩和や、北京2022冬季オリンピック・パラリンピックなどにより好調だった。下半期は、ウクライナ情勢や欧米の金融政策の転換による経済環境の大きな変化、新型コロナの再拡大などの影響を受けたものの、社会・経済活動の緩やかな回復に伴い「外食・各種サービス」「交通・レジャー」を中心に広告需要が高まった。特に、社会のデジタル化を背景に、好調なインターネット広告費によって広告市場全体が成長した。

※1:前年までの過去最高は2007年(7兆191億円)

◆インターネット広告費は、3兆912億円(前年比114.3%)となり、2兆円を超えた2019年からわずか3年で約1兆円増加した。インストリーム広告を中心とした動画広告需要は前年に続き高まっており、デジタルプロモーションの拡大も市場の成長に寄与した。好調なインターネット広告の伸長により、2022年の総広告費は増加した。

◆テレビメディア放送事業者が主体となって提供するインターネットメディア・サービスにおける広告費(テレビメディアデジタル)のうち、テレビ番組の見逃し配信やリアルタイム配信サービスなどインターネット動画配信の広告費を推定範囲とする「テレビメディア関連動画広告費」は、350億円(前年比140.6%)と高い伸びを示した。コネクテッドTV(※2)の利用拡大、大型スポーツ中継や話題性のあるドラマなど企画・編集力の高い番組コンテンツの充実などを背景に、広告需要が高まった。

※2:インターネット回線へ接続されたテレビ端末。

上半期は、コロナ禍からの回復に伴う行動制限の緩和や、北京2022冬季オリンピック・パラリンピックなどにより好調だった。下半期は、ウクライナ情勢や欧米の金融政策の転換による経済環境の大きな変化、新型コロナの再拡大などの影響を受けたものの、社会・経済活動の緩やかな回復に伴い「外食・各種サービス」「交通・レジャー」を中心に広告需要が高まった。特に、社会のデジタル化を背景に、好調なインターネット広告費によって広告市場全体が成長した。

※1:前年までの過去最高は2007年(7兆191億円)

◆インターネット広告費は、3兆912億円(前年比114.3%)となり、2兆円を超えた2019年からわずか3年で約1兆円増加した。インストリーム広告を中心とした動画広告需要は前年に続き高まっており、デジタルプロモーションの拡大も市場の成長に寄与した。好調なインターネット広告の伸長により、2022年の総広告費は増加した。

◆テレビメディア放送事業者が主体となって提供するインターネットメディア・サービスにおける広告費(テレビメディアデジタル)のうち、テレビ番組の見逃し配信やリアルタイム配信サービスなどインターネット動画配信の広告費を推定範囲とする「テレビメディア関連動画広告費」は、350億円(前年比140.6%)と高い伸びを示した。コネクテッドTV(※2)の利用拡大、大型スポーツ中継や話題性のあるドラマなど企画・編集力の高い番組コンテンツの充実などを背景に、広告需要が高まった。

※2:インターネット回線へ接続されたテレビ端末。

媒体別広告費の概況

「日本の広告費」は、大きく下記の通り3分類される。概況は以下の通り。

(1)マスコミ四媒体広告費

新聞、雑誌、ラジオ、テレビメディア広告費の合算(それぞれの広告費には制作費も含まれている)

(2)インターネット広告費

インターネット広告媒体費、物販系ECプラットフォーム広告費、インターネット広告制作費の合算

(3)プロモーションメディア広告費

屋外、交通、折込、DM(ダイレクトメール)、フリーペーパー、POP、イベント・展示・映像ほかの合算

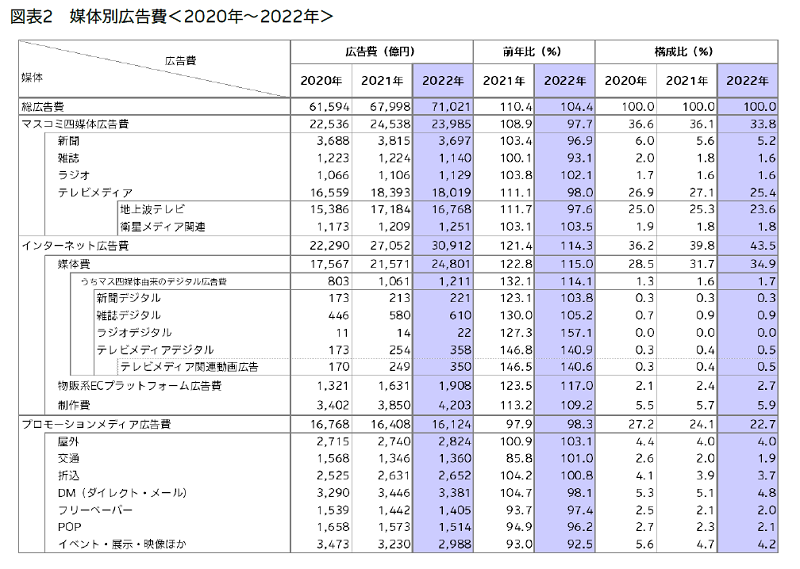

(1)マスコミ四媒体広告費 2兆3985億円(前年比97.7%)

「ラジオ広告費」は増加したものの、「新聞広告費」「雑誌広告費」「テレビメディア広告費」は減少した。

(2)インターネット広告費 3兆912億円(前年比114.3%)

前年に続く社会のデジタル化を背景に、前年比114.3%の二桁成長となった。

総広告費における「インターネット広告費」(インターネット広告媒体費、物販系ECプラットフォーム広告費、インターネット広告制作費の合算)の構成比は43.5%となり、2兆円超えの2019年よりわずか3年で約1兆円増加し、3兆円規模の市場となった。

「インターネット広告媒体費」は2兆4801億円(前年比115.0%)、特にコネクテッドTVの利用拡大を受け「テレビメディア関連動画広告費」は前年に続き350億円(同140.6%)と大きく増加した。

「インターネット広告制作費」は、動画広告市場の拡大や運用型広告における広告制作数の増加などにより、4203億円(同109.2%)と増加した。また、「物販系ECプラットフォーム広告費(※3)」も引き続きの在宅需要の高まりに伴い、1908億円(同117.0%)と増加した。

※3:「日本の広告費」における「物販系ECプラットフォーム広告費」とは、生活家電・雑貨、書籍、衣類、事務用品などの物品販売を行うEC(電子商取引)プラットフォーム(これを「物販系ECプラットフォーム」と呼ぶ)上において、当該プラットフォームへ"出店"を行っている事業者(これを「店舗あり事業者」と呼ぶ)が当該プラットフォーム内に投下した広告費と定義。より広い意味での「EC領域での販売促進を図るインターネット広告費」全体を指すわけではない。

(3)プロモーションメディア広告費 1兆6124億円 (前年比98.3%)

コロナ禍からの回復に伴い行動制限の緩和や国や自治体による全国旅行支援施策の実施などもあり、各種イベントや従来型の広告販促キャンペーンが再開したものの、通年では減少した。一方で、人流が戻ったことで「屋外広告」「交通広告」「折込広告」など前年を上回る媒体もあった。

(1)マスコミ四媒体広告費

新聞、雑誌、ラジオ、テレビメディア広告費の合算(それぞれの広告費には制作費も含まれている)

(2)インターネット広告費

インターネット広告媒体費、物販系ECプラットフォーム広告費、インターネット広告制作費の合算

(3)プロモーションメディア広告費

屋外、交通、折込、DM(ダイレクトメール)、フリーペーパー、POP、イベント・展示・映像ほかの合算

(1)マスコミ四媒体広告費 2兆3985億円(前年比97.7%)

「ラジオ広告費」は増加したものの、「新聞広告費」「雑誌広告費」「テレビメディア広告費」は減少した。

(2)インターネット広告費 3兆912億円(前年比114.3%)

前年に続く社会のデジタル化を背景に、前年比114.3%の二桁成長となった。

総広告費における「インターネット広告費」(インターネット広告媒体費、物販系ECプラットフォーム広告費、インターネット広告制作費の合算)の構成比は43.5%となり、2兆円超えの2019年よりわずか3年で約1兆円増加し、3兆円規模の市場となった。

「インターネット広告媒体費」は2兆4801億円(前年比115.0%)、特にコネクテッドTVの利用拡大を受け「テレビメディア関連動画広告費」は前年に続き350億円(同140.6%)と大きく増加した。

「インターネット広告制作費」は、動画広告市場の拡大や運用型広告における広告制作数の増加などにより、4203億円(同109.2%)と増加した。また、「物販系ECプラットフォーム広告費(※3)」も引き続きの在宅需要の高まりに伴い、1908億円(同117.0%)と増加した。

※3:「日本の広告費」における「物販系ECプラットフォーム広告費」とは、生活家電・雑貨、書籍、衣類、事務用品などの物品販売を行うEC(電子商取引)プラットフォーム(これを「物販系ECプラットフォーム」と呼ぶ)上において、当該プラットフォームへ"出店"を行っている事業者(これを「店舗あり事業者」と呼ぶ)が当該プラットフォーム内に投下した広告費と定義。より広い意味での「EC領域での販売促進を図るインターネット広告費」全体を指すわけではない。

(3)プロモーションメディア広告費 1兆6124億円 (前年比98.3%)

コロナ禍からの回復に伴い行動制限の緩和や国や自治体による全国旅行支援施策の実施などもあり、各種イベントや従来型の広告販促キャンペーンが再開したものの、通年では減少した。一方で、人流が戻ったことで「屋外広告」「交通広告」「折込広告」など前年を上回る媒体もあった。

媒体別広告費詳細

(1)マスコミ四媒体広告費1.新聞広告費 3697億円(前年比96.9%)

・北京2022冬季オリンピック・パラリンピックや第26回参議院議員通常選挙、FIFAワールドカップカタール2022などが広告費の押し上げに寄与したものの、新型コロナ再拡大やウクライナ情勢による経済環境の変化、前年の東京2020オリンピック・パラリンピックの反動減などにより、通年では減少した。

・業種別では、「交通・レジャー」が前年比117.8%と、コロナ禍による低迷から回復。レジャー施設・興行関連のみならず、旅行・宿泊や交通業種も大きく伸び、通年で増加した。一方で、「薬品・医療用品」はシニア向けの薬品を中心に同88.1%、「情報・通信」はコロナ禍の反動でコンピューター類を中心に同91.8%と減少した。

2.雑誌広告費 1140億円(前年比93.1%)

・紙の出版物推定販売金額は前年比93.5%と減少した。内訳は書籍が同95.5%、雑誌が同90.9%となった。一方で、電子出版市場は同107.5%と引き続き成長し5000億円を突破した。紙と電子出版を合わせた出版市場全体は同97.4%で、4年ぶりに前年を下回った。(数字出典:出版科学研究所「出版月報」2023年1月号)

・雑誌広告費は、年間を通じて前年を下回る結果となり、通年で前年比93.1%となった。

・業種別では、コロナ禍からの回復に伴う行動制限の緩和や国・自治体の全国旅行支援施策の実施などにより「交通・レジャー」が増加した。一方で、雑誌広告費シェアの高い「化粧品・トイレタリー」は前年に続き減少した。

3.ラジオ広告費 1129億円(前年比102.1%)

・通年で前年を上回り、前年比102.1%となった。

・業種別では、コロナ禍からの回復を受け「ファッション・アクセサリー」(前年比122.5%)と「外食・各種サービス」(同113.4%)、および前年に続き「化粧品・トイレタリー」(同117.3%)が大きく増加した。

4.テレビメディア広告費(地上波テレビ+衛星メディア関連) 1兆8019億円(前年比98.0%)

◇地上波テレビ 1兆6768億円(同97.6%)

・番組(タイム)広告費

大型スポーツ大会や各種イベントが放送されたものの、東京2020オリンピック・パラリンピックやFIFAワールドカップカタール2022のアジア最終予選などによる反動減を打ち消す需要増には至らなかった。地域別では、通期で大阪地区、名古屋地区、福岡地区が前年を上回った。

・スポット広告費(1-3月期)

1-3月期は、人材領域の出稿がけん引し「外食・各種サービス」が好調だった。しかし4-6月期は「情報・通信」が低調となり、半導体不足、ウクライナ情勢による原材料高騰の影響も加わり、7-9月期まで同様の状況が続いた。

・スポット広告費(10-12月期)

10-12月期は、「外食・各種サービス」の好調に加え、半導体不足の影響を受けていた「自動車・関連品」で復調の兆しがみえたものの、「情報・通信」の低調を補うレベルには至らなかった。地域別では、通期で基幹8地区全てが前年を下回った。

◇衛星メディア関連 1251億円(同103.5%)

・通販市場が引き続き好調に推移し、スポット需要も増え、前年を上回った。

・BS新3局はBSメディアの活性化に寄与した。

(2)インターネット広告費

1.インターネット広告媒体費 2兆4801億円(前年比115.0%)

・ウクライナ情勢や円安、原材料高騰などの影響を受けたものの、前年に続き大きく増加した。

・特にインストリーム広告を中心とした動画広告の需要増が寄与した。

・企業の販売促進活動におけるデジタル活用が進み、リスティング広告やデジタル販促も好調だった。

マスコミ四媒体由来のデジタル広告費 1211億円

(インターネット広告媒体費の一部、同114.1%)

・マスコミ四媒体由来のデジタル広告費は、前年に続く二桁の伸長となった。

・新聞デジタル 221億円(同103.8%)

北京2022冬季オリンピック・パラリンピックや第26回参議院議員通常選挙、FIFAワールドカップカタール2022などが広告費の押し上げに寄与した。

・雑誌デジタル 610億円(同105.2%)

前年に続き主要WebメディアのPV(ページビュー)/UU(ユニークユーザー)数、主要SNSのフォロワー数などは増加した。

DMP(データマネジメントプラットフォーム)を活用したデータソリューション、SNS活用施策、オンラインイベント、広告主のオウンドコンテンツ制作、動画制作・配信など、出版社のデータ・コンテンツ制作力・コミュニティ力を強みとした企画が行われ、出版系Webメディアおよび雑誌ブランド・コンテンツ事業の成長を大きく後押しした。

また、ファン・コミュニティの事業化、コミック事業の拡大、XR(クロスリアリティ、※4)およびメタバース(※5)領域、NFT(非代替性トークン)を活用した価値の高いコンテンツの取引など、「出版IP(知的財産)」を駆使した様々な研究開発が進んだ。

※4:現実世界と仮想世界を融合することで、現実にはないものを知覚できる技術の総称。

※5:インターネット上に広がる三次元の仮想空間やサービスのこと。

・ラジオデジタル 22億円(同157.1%)

Podcastをはじめとする音声メディアが引き続き注目を集め、radikoも含むラジオデジタル広告への新規出稿と継続出稿がみられた。また、プレミアムオーディオ広告も堅調に推移した。

・テレビメディアデジタル 358億円(同140.9%)

テレビメディアデジタルのうち、「テレビメディア関連動画広告」は350億円(同140.6%)と、前年に続き大きく増加した。話題性のあるドラマなども寄与し、TVerは再生数・ユーザー数ともに順調に伸長した。

またABEMAも、FIFAワールドカップカタール2022期間中に過去最高となるWAU(Weekly Active Users)を記録し規模を拡大した。

2.「日本の広告費」における「物販系ECプラットフォーム広告費」 1908億円(前年比117.0%)

・物販系ECプラットフォームの利用が消費者の中で定着したことで、前年に続き増加した。

・日用品や食料品を中心に堅調で、緊急事態宣言やまん延防止等重点措置が解除され徐々に外出の機会が増えたことにより、コスメやファッション、旅行、スポーツ関連商品の流通量が増加した。

3.インターネット広告制作費 4203億円(前年比109.2%)

・オンライン消費スタイルの定着と企業の本格的なデジタル化の潮流を受けて、インターネット広告の制作需要が高まった。

・制作物別では、Web動画広告の伸長が顕著で、中でも動画サイトやアプリなどのコンテンツ内に表示されるインストリーム動画広告の制作数が大きく増加した。

(3)プロモーションメディア広告費

1.屋外広告 2824億円(前年比103.1%)

・人流回復の傾向が顕著になり、それに伴い広告費も堅調に推移した。都市部を中心に出稿は回復し、ラグジュアリーブランド、エンターテインメントなどの業種を中心に広告需要が高まった。

・長期看板は、繁華街に設置された大型媒体で広告主の変更や契約延長などの需要が高まった。

・短期看板や短期ネットワーク看板、屋外ビジョンは、繁華街で目立つ大型のインパクト型OOH媒体(※6)に需要が集中し、増加した。3Dコンテンツ放映は前年に続き話題となった。

※6:大型サイネージ、大型ボード。

2.交通広告 1360億円(前年比101.0%)

・鉄道は、ポスター、デジタルサイネージともに、前年に続きネットワーク系媒体(※7)よりも主要駅で人流が多いロケーションに設定されたインパクト型OOH媒体(※8)に需要が集中した。全国的に大型デジタルサイネージは前年を上回った。

・空港は、外国人入国制限により旅客数の回復が遅れ、国際線は前年より減少した。国内線は、緊急事態宣言に伴う移動制限が解除されてからは、わずかに回復した。

・タクシー広告は、サイネージ広告を展開できるタクシー会社の新規加入もあり、前年に続き増加した。

※7:全線中づり、主要駅の駅サイネージネットワーク、主要駅の駅ばりネットワークなど。

※8:大型サイネージ、大型ボード。

3.折込 2652億円(前年比100.8%)

・巣ごもり・在宅需要を後押しする媒体として引き続き活用され、9月までは前年を上回る水準で推移した。10月以降は電気代や紙代をはじめとするエネルギーや原材料などの経費高騰により販促活動が減少し、低調となったものの、通年では前年を上回った。

・業種別では、スーパーやホームセンター、家電量販店を含む流通・小売が増加した。サービス業は前年に続き買い取り業者が好調であった。旅行・ホテルも大幅に回復した。メーカーは前年に続き通信販売が好調で大きく増加した。金融・保険に関しては前年並みであった。

4.DM(ダイレクトメール) 3381億円(前年比98.1%)

・個人用の在宅向けDMや、BtoB営業目的のオフィス向けDMなどの広告需要が一巡し、減少した。

・外出自粛の緩和に伴い、観光・旅行などの交通・レジャー関連や、通信販売、金融・保険などが増加した。前年に続きデータマーケティングを活用したパーソナライズDMやデジタル施策と連動したDMが多くみられた。

・無宛名便DMは、公告や各種告知物などを中心に、インターネット広告やマスメディアなど他のメディアではカバーしきれない層へのアプローチ手段として活用が進んだ。

5.フリーペーパー(※9) 1405億円(前年比97.4%)

・第26回参議院議員通常選挙の関連広告が大きく寄与した。依然として新型コロナや物価高の影響は続き、金融、住宅・不動産、求人情報、グルメ・飲食などの業種が回復したものの、発行部数や発行頻度の減少に伴い、前年比97.4%となった。

・地域情報を主体としたフリーペーパーは、発行地域での飲食店、商業施設、百貨店などの集客を目的とした広告に回復の兆しがみられた。

※9:フリーペーパーは、タブロイド判タイプのフリーペーパー・雑誌タイプのフリーマガジン・電話帳の総称。

6.POP 1514億円(前年比96.2%)

・広告主にとって費用対効果の高いデジタルサイネージやスマートフォン利用施策に代表される双方向コミュニケーションツール、リアル店舗の強みを生かした体験型のPOP施策などの活用が見られたものの、全体的に実施数が減少し、広告費は前年を下回った。

7.イベント・展示・映像ほか 2988億円(前年比92.5%)

・イベント領域は、前年の東京2020オリンピック・パラリンピックの反動で1233億円(前年比89.9%)と減少した。

・展示領域は、各種展示会の開催や百貨店、複合型商業施設、企業PR施設、テーマパークなどのエンターテインメント施設の新装・改装、催事などにより広告需要は高まったものの、全体としては減少した。

・映像関連は、オンライン展示会やWeb講演会・セミナーなどに付随する配信動画、商品サービス紹介などの制作需要は前年に続き高まった。

・シネアド(シネマ・アドバタイジング)は、映画館が営業を再開し、話題作が数多く公開されたことで、ラグジュアリーブランドの広告需要が高まった。

【その他、広告関連市場】※「日本の広告費」市場には含まれない

・商業印刷市場 1兆7750億円(前年比99.7%)

商業印刷市場のうち、ポスター・チラシ・パンフレットの印刷市場は、1兆650億円(同99.5%)とわずかに減少した。

原材料費(用紙・インク・版など)やエネルギー関連コストの高騰により、印刷会社各社が価格転嫁を実施したものの、印刷ロットの減少やサイズダウン、実施回数減の影響を受け広告費も減少した。

・ポスティング市場 1387億円(前年比108.1%)

前年に続き新型コロナの影響や代替媒体などで全戸配布の社会的需要が継続し、1387億円(同108.1%)と増加した。官公庁・自治体関連の配布物や公告などの引き合いは継続した。主要都市圏を中心に地域の求人情報、グルメ・飲食、塾・教育、住宅・不動産、宅配などが増加した。

・DM制作関連市場 1103億円(前年比103.0%)

対人営業の代替手段やリモート営業の販促ツールとしてDMが活用され、企画制作作業が前年より増加した。さらに、データマーケティングをはじめとした作業運用費も増加した。

<業種別広告費(衛星メディア関連を除くマスコミ四媒体のみ)について>

「交通・レジャー」「外食・各種サービス」「エネルギー・素材・機械」「案内・その他」「ファッション・アクセサリー」など9業種が増加した。